Wie hoch wird meine Rente?

Das steht in der Renteninformation

Rente berechnen: Ihr Ratgeber zur Planung der privaten Altersvorsorge

Wer als Rentner seinen Ruhestand genießen will, muss an die private Vorsorge denken. Denn die Zeiten, in denen man sich auf die gesetzliche Rente zur Absicherung des Lebensabends verlassen konnte, sind vorbei.

Nach heutigem Stand bleiben vom jetzigen Nettolohn bei der Altersrente weniger als 45% übrig. Grund genug also, sich frühzeitig um ein lebenslanges Einkommen zu kümmern und die Altersvorsorge zu planen.

Das trifft in gleichem Maße für Berufseinsteiger wie für Menschen zu, die mitten im Berufsleben stehen. Hier gilt die Grundregel: Es ist nie zu spät, sich um die eigene Zukunft zu kümmern.

Je früher Sie mit der Vorsorge beginnen, desto besser stehen Sie im Alter da.

Die gute Nachricht: Das scheinbar so komplexe Thema Altersvorsorge anzugehen, ist gar nicht so komplex, wenn Sie ein paar wenige, dafür aber wichtige Fragen geklärt haben.

In diesem Ratgeber zeigen wir Ihnen, wie leicht es ist, sich dem Thema Rente zu widmen.

Inhaltsverzeichnis

Wo steht wie hoch meine Rente sein wird?

Die Antwort liefert die Renteninformation, die Sie ab einem Alter von 27 Jahren jedes Jahr mit der Post bekommen.

Hier sind

- das Datum des Rentenbeginns und

- die voraussichtliche Rentenhöhe vermerkt.

Sie erkennen auch auf den ersten Blick, wie groß der Unterschied zwischen Ihrem jetzigen Gehalt und der gesetzlichen Rente sein wird.

Die prognostizierte Summe beruht auf der Annahme, dass Sie weiterhin Beiträge wie im Durchschnitt der vergangenen 5 Jahre einzahlen.

Sie müssen außerdem bis zum gesetzlichen Renteneintrittsalter weiterarbeiten.

Auch sind die Rentenhöhen aufgeführt, falls Sie aus gesundheitlichen Gründen plötzlich erwerbsgemindert sind oder nicht mehr in den Rententopf einzahlen.

Wie wird meine Rente berechnet?

Voraussetzung für den Erhalt der Renteninformation ist, dass Sie mindestens 60 Monate Beiträge für die gesetzliche Rentenversicherung gezahlt haben.

Diese Renteninformation ist somit Ihr Kontoauszug von der Deutschen Rentenversicherung. Sie soll eine Hilfe und Informationsbasis für die Planung Ihrer zusätzlichen privaten Altersvorsorge sein.

- Für die Berechnung der Rentenhöhe werden Ihre Beiträge in sogenannte Entgeltpunkte umgerechnet.

- Dem Rentenkonto wird ein Entgeltpunkt gutgeschrieben, wenn Sie ein Jahr lang genau den Durchschnittsverdienst aller Versicherten erzielt haben.

- Für die Höhe der zu erwartenden Rente werden alle Entgeltpunkte zusammengerechnet und mit dem aktuellen Rentenwert multipliziert.

In der ersten Renteninformation werden Ihnen alle Zeiten mitgeteilt, die der Rentenberechnung zugrunde liegen (Versicherungsverlauf).

Hier ist ein prüfender Blick sinnvoll. Das empfehlen auch die Rentenexperten der Deutschen Rentenversicherung.

So können beispielsweise Versicherungszeiten nicht richtig erfasst sein.

Was steht in der Renteninformation?

Die Renteninformation der Deutschen Rentenversicherung beinhaltet diese wesentlichen Punkte:

- Zeitpunkt des Rentenbeginns

- Höhe der monatlichen Rente im Alter und bei Erwerbsminderung

- Grundsätze zur Rentenberechnung

- Bisherige Beitragszahlungen mit Umrechnung in Entgeltpunkte

- Einfluss der Inflation auf die Rente

Was ist die Rentenauskunft?

Ab 55 erhalten Sie alle 3 Jahre eine Rentenauskunft inklusive Versicherungsverlauf und Ermittlung Ihrer erwirtschafteten persönlichen Entgeltpunkte.

Die Renteninformation wird ab diesem Zeitpunkt durch die Rentenauskunft ersetzt, welche dem Rentenbescheid schon sehr nahe kommt.

Was passiert wenn ich früher oder später in Rente gehe?

Wer früher in Rente gehen will, muss mit hohen Abschlägen rechnen.

- Für jeden Monat, den Sie vor 67 in Rente gehen, gibt es 0,3% Abschläge und das ein Leben lang.

- Maximal kann man 4 Jahre früher in Rente gehen.

Die Deutsche Rentenversicherung zahlt Ihnen aber auch eine höhere Rente, wenn Sie länger arbeiten möchten und vor allem, wenn Sie es beruflich können.

- Voraussetzung ist hierbei, dass Sie länger als 67 arbeiten.

- Für jeden zusätzlichen Monat erhalten Sie Zuschläge von 0,5%.

Was ist die Erwerbsminderungsrente?

Die Erwerbsminderungsrente erhalten Sie, wenn Sie aus gesundheitlichen Gründen nur noch in der Lage sind, weniger als 3 Stunden am Tag zu arbeiten.

Dabei wird von der Deutschen Rentenversicherung geprüft, ob Sie noch irgendeinen Job am Arbeitsmarkt ausüben könnten; unabhängig davon, ob es überhaupt freie Arbeitsplätze gibt.

Auch Ihr bisheriger Beruf spielt dabei keine Rolle. Die Hälfte dieser Rente gibt es, wenn Sie noch zwischen 3 und 6 Stunden am Tag arbeiten könnten.

Bekommen Schüler und Studenten Erwerbsminderungsrente?

In der Regel erhalten Schüler, Studenten und Berufsstarter keine Erwerbsminderungsrente.

Diese Leistung erhalten Sie normalerweise nur dann, wenn Sie in den letzten 5 Jahren vor Eintritt der Erwerbsminderung mindestens 3 Jahre Beiträge zur gesetzlichen Rentenversicherung gezahlt haben.

Das heißt, dass Schüler, Studenten und Berufsstarter in den ersten 5 Jahren in der Regel ohne Absicherung der Arbeitskraft auskommen müssen.

Verbraucherschützer raten daher bereits in diesen Jahren zum Abschluss einer Berufsunfähigkeitsversicherung.

Bekommen Berufseinsteiger im Staatsdienst Erwerbsminderungsrente?

Auch Beamte erhalten keine Erwerbsminderungsrente, da sie nicht in die gesetzliche Rentenversicherung einzahlen.

Sie erhalten bei Dienstunfähigkeit zwar Leistungen vom Dienstherrn, diese sind jedoch mit großen Einschnitten verbunden. Voraussetzung für einen Anspruch sind allerdings die Verbeamtung auf Lebenszeit und eine Mindestanzahl an Dienstjahren.

Während der Ausbildung stehen Beamtenanwärter also ohne Versicherungsschutz da. Beamtenanwärter, Beamte auf Probe und Beamte auf Widerruf sollten privat mit einer Berufsunfähigkeitspolice, die auch bei Dienstunfähigkeit leistet, vorsorgen.

Hier bietet sich eine Dienstunfähigkeitsversicherung zur privaten Vorsorge an.

Wie hoch ist meine Regelaltersrente?

Altersrente ohne weitere Versicherungszeiten:

- Dieser Betrag weist die Altersrente aus, die Sie sich bisher erarbeitet haben.

- Diese Rente kann Ihnen quasi keiner mehr wegnehmen.

- Sie wird allerdings nicht jetzt, sondern erst zum Rentenbeginn gezahlt.

Altersrente mit weiteren Versicherungszeiten:

- Dieser Betrag weist Ihre prognostizierte Rentenhöhe aus.

- Hierbei wird so getan, als ob Sie bis zum Rentenbeginn so viel verdienen, wie in den letzten 5 Jahren.

- Die Lohnentwicklungen aller anderen Versicherten werden dabei auch berücksichtigt. Diese Rente ist jedoch unverbindlich und fällt höher oder niedriger aus.

So z. B., wenn Sie in den letzten 5 Jahren privat im Ausland verbracht, Vollzeit studiert haben oder ohne Arbeit waren.

Es ist auch entscheidend, wie Sie tatsächlich in den nächsten Jahren arbeiten werden – in Teil- oder Vollzeit, mit geringem oder höherem Einkommen.

Die Regelaltersrente ist immer brutto

Beachten Sie unbedingt, dass es sich bei der angegebenen gesetzlichen Rente um eine Bruttorente handelt. Davon gehen noch Steuern und Sozialversicherungsbeiträge ab.

Dabei kommen schnell – je nach Höhe der Rente – einige Hundert Euro zusammen.

Die Differenz zwischen Nettogehalt und Ihren voraussichtlichen Netto-Rentenbezügen ist Ihre persönliche Versorgungslücke.

Es sei denn, Sie haben noch weitere Einnahmen durch vermietete Immobilien, Wertpapierdepots oder andere Quellen. Diese Summen verkleinern die Versorgungslücke entsprechend.

Bei einer weiterhin bestehenden Differenz sollten Sie diese durch eine passende private Altersvorsorge, z. B. einer privaten Rentenversicherung abdecken.

Wie viel Geld brauche ich zum Leben?

Wer wissen will, wie viel Geld er zum Leben braucht, dem hilft der Blick auf die aktuellen Lebenshaltungskosten.

Dies sind alle Ausgaben, die dauerhaft im Alltag anfallen und das Überleben sichern. Unter diesen Punkt fallen zum Beispiel

- Nahrungsmittel,

- Mietkosten,

- Kosten für Auto, Bus und Bahn oder

- Versicherungen.

Dabei sollten Sie auch die Ausgaben für teure Hobbys, regelmäßige Freizeit- und Bildungsangebote oder Urlaube berücksichtigen.

Reicht meine Rente, um meinen Lebensstandard zu halten?

Am besten berechnen Sie zunächst Ihre jährlichen Lebenshaltungskosten inklusive einmaliger Ausgaben für Urlaube, Hobbys etc.

Danach ermitteln Sie den durchschnittlichen Monatsbedarf.

Dieser Schritt ist sinnvoll, weil die gesetzliche Rentenversicherung leider weder Weihnachts- noch Urlaubsgeld zahlt.

Die Bestandsaufnahme ist enorm wichtig, um bestimmen zu können, wie hoch Ihre individuelle Rente sein muss und ob Ihr Rentenanspruch ausreicht, um den aktuellen Lebensstandard auch im Alter halten zu können.

Empfehlenswert ist, diese Rechnung nicht per Hand zu machen, sondern einen der zahlreichen Haushaltsplaner im Internet oder einfach eine passende App für die Berechnung zu nutzen.

Wie viel Geld habe ich am Ende des Monats zur freien Verfügung?

Wie viel Geld Sie am Ende des Monats zur freien Verfügung haben, wenn alle Ausgaben getätigt sind, erfahren Sie ebenfalls durch die Einnahmen-Ausgaben-Rechnung.

Erst danach sollten Sie entscheiden, wie viel Sie in die private Altersvorsorge investieren.

Sie sollten jedoch immer genügend freie Geldreserven für unvorhergesehene monatliche Kosten haben.

Worauf muss ich bei der privaten Altersvorsorge achten?

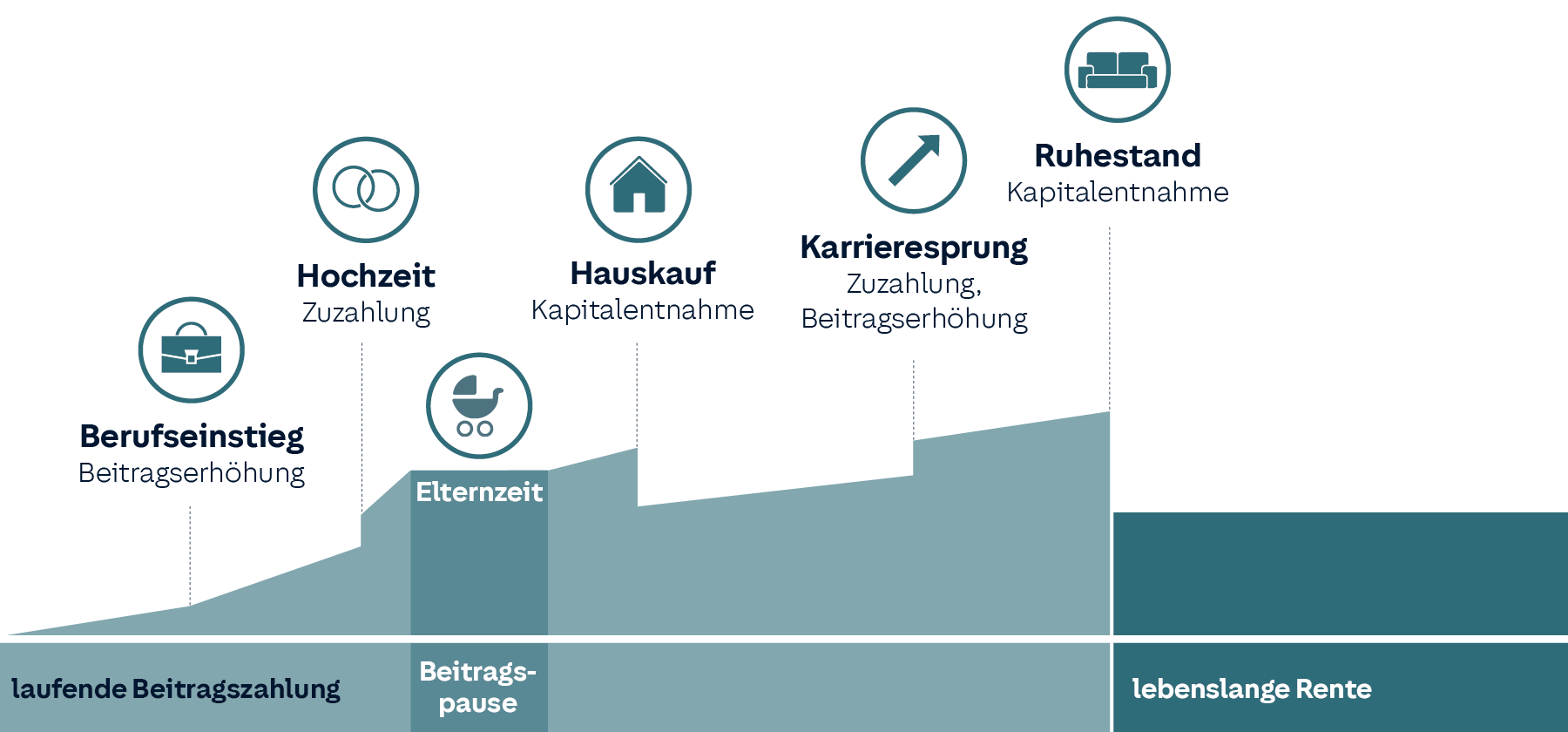

Achten Sie vor allem darauf, dass sich Ihre gewählte Vorsorge an neue Lebenssituationen als Rentner anpassen lässt.

Die große Reise nach dem Studium, die Traumhochzeit oder der Erwerb eines Eigenheims – das sind alles zentrale Stationen im Leben, die Geld kosten.

Hier sollte Ihre Altersvorsorge möglichst flexibel sein und es Ihnen ermöglichen, den Beitrag auszusetzen oder Kapital zu entnehmen.

Das Gleiche gilt, wenn Sie nach einer Gehaltserhöhung oder einer Erbschaft den Beitrag erhöhen wollen oder mit einer Einmalzahlung das Kapital aufstocken möchten.

Bei einer Vorsorgeberatung der HUK-COBURG werden all diese und weitere Themen rund um Ihren Ruhestand angesprochen. Völlig kostenfrei und natürlich unverbindlich.

Lassen Sie sich zu Ihrer Versorgungssituation im Alter beraten, und entscheiden Sie danach ganz entspannt. Bringen Sie dazu am besten Ihre aktuelle Renteninformation sowie gegebenenfalls bestehende Verträge direkt zum Gespräch mit.

Wir helfen Ihnen gerne weiter und unterstützen jeden Kunden bei der Suche nach dem ganz persönlichen Rentenpaket.

Je früher Sie damit anfangen, Ihre Altersvorsorge zu planen, desto niedriger sind Ihre Beiträge. Und desto mehr haben Sie im Alter, um Ihren Ruhestand zu genießen.