Wie funktioniert die Rentenbesteuerung?

Die Besteuerung der gesetzlichen Rentenversicherung (GRV) hat sich seit dem 01.01.2005 entscheidend verändert.

- Durch die Neuregelung des Alterseinkünftegesetzes waren Renten nicht mehr größtenteils steuerfrei.

- Arbeitnehmer, die im Jahr 2005 in Rente gingen und alle Personen, die in diesem Jahr bereits eine Rente bezogen haben, mussten 50% ihrer Alterseinkünfte versteuern.

- Wenn ein Rentner also 1.000 € Rente pro Monat bezog, mussten 500 € monatlich als Einkommen versteuert werden.

Für Renten im Rahmen dieser sogenannten Basisversorgung greift die nachgelagerte Besteuerung.

Der Anteil der zu versteuernden Renten aus der Basisversorgung wird jedes Jahr sukzessive erhöht, bis ab 2040 100% mit dem individuellen Steuersatz versteuert werden müssen.

Im Zuge des Alterseinkünftegesetzes wurde zudem die Steuerfreiheit von Lebensversicherungen eingeschränkt.

Waren Kapitallebensversicherungen vor 2005 noch steuerfrei auszahlbar, wenn sie mindestens 12 Jahre gehalten wurden, müssen sie nun mit dem Ertragsanteil versteuert werden.

Die Mindestvertragsdauer von 12 Jahren gilt weiterhin, zudem gilt als Altersuntergrenze das 62. Lebensjahr.

Wir haben Ihnen eine Übersicht über die verschiedenen Steuerbelastungen der Altersvorsorgeprodukte erstellt und berücksichtigen dabei die aktuelle Gesetzeslage. Für Verträge, die vor 2005 abgeschlossen wurden, gelten gegebenenfalls andere Regelungen.

Inhaltsverzeichnis

Wie viel Steuern zahlt man auf die gesetzliche Rente?

Im Zuge der Reform 2005 wurde beschlossen, dass alle Rentenzahlungen aus der gesetzlichen Rentenversicherung zu versteuern sind.

Hierbei wurde allerdings eine recht lange Übergangsfrist vereinbart.

- So müssen Rentner, die 2058 oder später in Rente gehen, ihre Rente voll versteuern.

- Für Rentner mit einem Renteneintritt vor 2058, gilt eine anteilige Prozentzahl, die immer weiter erhöht wird.

Dieselben Regelungen gelten auch für Renten aus berufsständischen Versorgungswerken.

Wir haben Ihnen eine Tabelle mit den zu versteuernden Anteilen zusammengestellt.

Entwicklung des zu versteuernden Anteils in der gesetzlichen Rentenversicherung

| Jahr des Rentenbeginns | Zu versteuernder Anteil | Steuerfreier Anteil |

|---|---|---|

| 2024 | 83 % | 17 % |

| 2025 | 83,5 % | 16,5 % |

| 2026 | 84 % | 16 % |

| 2030 | 86 % | 14 % |

| 2050 | 96 % | 4 % |

| ab 2058 | 100 % | – |

Wenn Sie zum Beispiel im Jahr 2024 erstmals eine Rente aus der GRV oder einem berufsständischen Versorgungswerk beziehen, gelten 83% davon als steuerpflichtiges Einkommen.

Auf die übrigen 17% werden keine Steuern erhoben. Bei einer Jahresrente von 10.000 € bleiben also 1.700 € steuerfrei. Dieser Betrag wird absolut festgesetzt, er bleibt immer gleich. Auch wenn Sie später durch Rentensteigerungen eine höhere Rente erhalten, bleiben immer nur die einmal veranschlagten 1.700 € von der Steuer befreit.

Auch wenn Ihre Rente teilweise steuerpflichtig ist, bedeutet das nicht unbedingt, dass Sie auch Steuern bezahlen müssen.

Zu berücksichtigen sind immer sämtliche Einnahmen, die Sie erzielen. Wenn Sie wie im oben genannten Beispiel 10.000 € Rente pro Jahr erhalten und 8.300 € steuerpflichtig sind, liegen Sie unter dem Steuerfreibetrag von derzeit 11.604 € (2024). Die Rente bleibt damit trotz Steuerpflicht steuerfrei.

Wie werden Riester-Rente, betriebliche Altersvorsorge und Rürup-Rente versteuert?

Die Riester Rente und Verträge der betrieblichen Altersvorsorge gehören zur 2. Schicht des Altersvorsorgemodells in Deutschland und sind staatlich geförderte Vorsorgeformen.

- Die Einzahlungen während der Ansparphase in diese Verträge erfolgen bei der bAV bis zu einer bestimmten Grenze steuerfrei.

- Die Riester Rente fördert der Staat durch direkte Zulagen oder eine Steuerersparnis.

- Dafür sind die Auszahlungen aus der Riester Rente und der betrieblichen Altersvorsorge im Rentenbezug voll zu versteuern.

- Angesetzt wird der individuelle Steuersatz.

- In der betrieblichen Altersvorsorge werden zusätzlich Sozialversicherungsbeiträge auf die Rentenleistungen fällig.

In vielen Fällen ist der Steuersatz im Rentenalter geringer als während des Arbeitslebens. Dadurch ergibt sich eine Steuerersparnis durch diese sogenannte nachgelagerte Besteuerung.

Bei der Riester Rente können Sie sich bis zu 30% des Guthabens zu Rentenbeginn in einer Summe auszahlen lassen. Bitte beachten Sie aber, dass die Summe voll steuerpflichtig ist und Ihr zu versteuerndes Einkommen erhöht.

Die Basis-Rente gehört zur 1. Schicht des Altersvorsorgemodells, die Versteuerung entspricht daher den Richtlinien zur gesetzlichen Rentenversicherung.

Zahlungen aus der Basis- oder Rürup-Rente müssen im Rentenbezug ab 2040 voll mit dem individuellen Steuersatz versteuert werden.

Wie werden Pensionszahlungen bei Beamten versteuert?

Die Versteuerung von Beamtenpensionen ist im Zuge der Reform 2005 ebenfalls angepasst worden.

Beamte dürfen von Ihrem Ruhegehalt nur noch einen bestimmten Prozentsatz steuerfrei erhalten.

- Für Beamte, die 2024 in Pension gehen, gilt ein Versorgungsfreibetrag von 13,6%, maximal aber 1.020 €.

- Dazu kommt noch ein Zuschlag in Höhe von 306 €, der nicht besteuert wird.

- Dieser Wert sinkt bis 2058 um 0,4 Prozentpunkte pro Jahr.

Wie wird eine private Rentenversicherung versteuert?

Bei privaten Rentenversicherungen, die komplett aus dem versteuerten Einkommen bezahlt werden, gelten andere Regeln.

- Hier wird im Gegensatz zu den staatlich geförderten Produkten keine Steuer auf die komplette Rentenzahlung berechnet, sondern der Ertragsanteil besteuert.

- Der Ertragsanteil ist die Differenz aus Einzahlungen und dem Gesamtkapital, das im Vertrag zur Verfügung steht.

- Im Umkehrschluss heißt das, dass bei der Ertragsanteilsbesteuerung nur die Gewinne und nicht die Sparbeiträge berücksichtigt werden.

- Die Höhe der Besteuerung hängt vom Renteneintrittsalter ab.

In einer Tabelle aus dem Einkommenssteuergesetz sind diese Werte festgelegt. Exemplarisch führen wir hier einige Werte auf.

Höhe des zu versteuernden Ertragsanteils nach Renteneintrittsalter

| Renteneintrittsalter | Ertragsanteil |

|---|---|

| 60 bis 61 | 22% |

| 63 | 20% |

| 65 bis 66 | 18% |

| 67 | 17% |

| 75 | 11% |

Je früher die Rentenzahlungen beginnen sollen, desto höher fällt auch der Ertragsanteil aus, der versteuert werden muss.

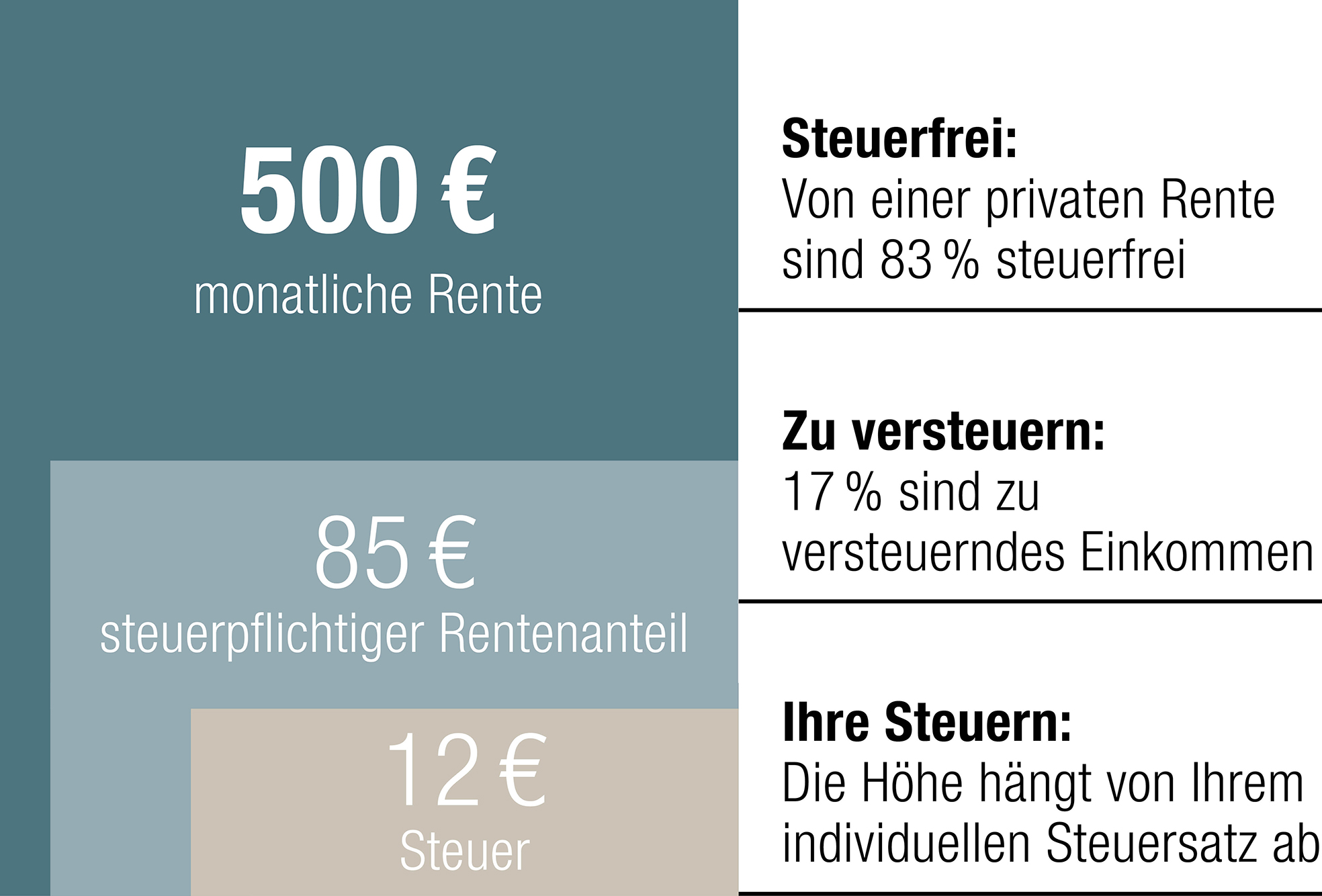

Wenn Sie ab dem 67. Lebensjahr eine Rentenzahlung aus einem privaten Rentenvertrag erhalten, müssen Sie 17% der Gesamtrente als steuerpflichtiges Einkommen angeben.

Bei 500 € Rente wären das z. B. 85 €, die berücksichtigt werden.

Wie werden Verträge mit Kapitalwahlrecht versteuert?

Bei Verträgen mit Kapitalwahlrecht gibt es Sonderregelungen:

- Wenn Sie sich für die komplette Auszahlung des gesamten Vertragsguthabens entscheiden, muss der Unterschiedsbetrag zwischen Guthaben und Einzahlungen – also die Erträge – mit dem individuellen Steuersatz versteuert werden.

- Wenn der Vertrag allerdings erst nach Vollendung des 62. Lebensjahres ausgezahlt wird und er mindestens 12 Jahre bestanden hat, müssen nur 50% der Erträge mit dem individuellen Steuersatz versteuert werden.

Beispiel: Bei einer Ablaufleistung von 100.000 € und einer Beitragssumme von 40.000 € beträgt der Ertrag 60.000 €. Bei einer Laufzeit von mehr als 12 Jahren und einer Auszahlung nach dem 62. Geburtstag sind somit 30.000 € steuerfrei. Die restlichen 30.000 € werden mit dem persönlichen Steuersatz versteuert. Beträgt dieser z. B. 25%, so werden insgesamt 7.500 € Steuern fällig.

Wie werden fondsgebundene Rentenversicherungen versteuert?

Die Regelungen für fondsgebundene Rentenversicherungen entsprechen bei Rentenleistungen den Regelungen bei klassischen privaten Rentenversicherungen.

- Bei einer Auszahlung des Vertragsguthabens sind wie bei der klassischen privaten Rentenversicherung auch die Erträge für die Besteuerung entscheidend.

- Bei fondsgebundenen Rentenversicherungen sind allerdings weitere 15% der Erträge aus dem Fonds pauschal steuerfrei.

- Der restliche Betrag wird maximal mit dem Abgeltungssteuersatz in Höhe von 25% (ggf. zuzüglich Solidaritätszuschlag und Kirchensteuer) versteuert.

Diese Regelung gilt nicht, wenn Sie den Vertrag erst nach dem Erreichen des 62. Lebensjahres auflösen und dieser Vertrag mindestens 12 Jahre bestanden hat.

In diesem Fall zahlen Sie nach Abzug der 15% Pauschale grundsätzlich nur auf die Hälfte der Erträge Steuern.

Das Versicherungsunternehmen führt vor der Auszahlung zunächst die Abgeltungssteuer ab. Diese heißt so, da sie von der auszahlenden Stelle abgegolten wird, nicht vom Leistungsempfänger.

Sie geben die Einmalzahlung dann im Rahmen Ihrer Steuererklärung an und versteuern nach Abzug der 15% Pauschale nur 50% des Unterschiedsbetrags zwischen Einzahlungen und Vertragsguthaben mit Ihrem individuellen Steuersatz.

Die bereits gezahlte Abgeltungssteuer wird dabei berücksichtigt.

Beispiel:

Bei einer Ablaufleistung von 140.000 € und einer Beitragssumme von 40.000 € beträgt der Ertrag 100.000 €.

Nach Abzug der 15% Pauschale verbleiben 85.000 €, die mit dem Abgeltungssteuersatz von 25% (ggf. zuzüglich Solidaritätszuschlag und Kirchensteuer) auf den Ertragsanteil abzuführen sind, sofern sie die Leistung vor Vollendung des 62. Lebensjahres beziehen möchten oder der Vertrag noch keine 12 Jahre bestanden hat.

Auch bei einer Laufzeit von mehr als 12 Jahren und einer Auszahlung nach dem 62. Geburtstag gilt die 15% Pauschale.

Zusätzlich sind von den restlichen 85.000 € weitere 50% (42.500 €) steuerfrei. Die übrigen 42.500 € werden mit dem persönlichen Steuersatz versteuert.

Beträgt dieser z.B. 25%, so werden insgesamt 10.625 € Steuern fällig.

Wie werden Aktien als Rentner besteuert?

Bei einem Renteneintritt und dem Bezug einer Altersrente verringern sich die Einnahmen.

Haben Sie Geldanlagen wie in Form eines Wertpapierdepots, das Sie nun auslösen wollen, um Ihre Rente aufzubessern oder sich Träume im Alter zu erfüllen, so werden Erträge aus Ihren Geldanlagen mit einer Abgeltungssteuer von maximal 25% zuzüglich Solidaritätszuschlag und Kirchensteuer besteuert.

Haben Sie Aktien vor 2009 gekauft, gelten diese als Altbestände und sind steuerfrei.

Senkung der Steuerlast und Steuererklärung für Rentner

Rentner müssen eine Steuererklärung abgeben, wenn ihre Rentenhöhe den Steuerfreibetrag von 11.604 € (2024) übersteigt.

- Demzufolge sollten Rentner eine Nichtveranlagungsbescheinigung beim Finanzamt beantragen, wenn Rentenzahlungen die Grenze nicht überschreiten.

- Jedoch sind Rentner steuerpflichtig, wenn ihre Einnahmen den Rentnerfreibetrag übersteigen, was möglicherweise bei Zusatzeinkommen aus Miete, Kapitalerträgen und Betriebsrente geschieht.

- Rentner müssen sich dabei selbst um die Versteuerung kümmern und eine Steuererklärung beim Finanzamt abgeben.

Für die Steuererklärung von Rentnern ist die Anlage R, in der sämtliche Renteneinkünfte aus gesetzlicher, privater oder betrieblicher Rente eingetragen werden, notwendig.

Um einen Steuerausfall zu verhindern, wurde mit dem sogenannten Rentenbezugsmitteilungsverfahren eine Meldepflicht für Rentenzahlungen alle Rententräger angewiesen, Finanzämter über ausgezahlte Renten zu informieren.

Damit eine Doppelbesteuerung durch die nachgelagerte Besteuerung bereits geleisteter Beträge vermieden wird, gibt es die Möglichkeit eine Öffnungsklausel zu beantragen.

- Haben Sie in der Vergangenheit zu hohe Rentenversicherungsbeträge gezahlt, so wird durch die Übergangsregelung die Öffnungsklausel angewendet.

- Diese greift, wenn Sie den Höchstbetrag der gesetzlichen Rentenversicherung vor 2005 mindestens zehn Jahre lang überschritten haben.

- Das Finanzamt gewährt Ihnen infolgedessen eine günstige Besteuerung der entsprechenden Rentenbeiträge. Die Regelung der Öffnungsklausel gilt bis 2040.

Rentner haben die Möglichkeit ihre Steuerlast zu senken. Dabei werden Vorsorgeaufwendungen für Kranken- und Pflegeversicherung, wie auch für private Haftpflichtversicherung und Unfallversicherung als Sonderausgaben und Werbungskosten angegeben.

Zusätzlich entlasten Ausgaben wie Krankheits- und Pflegekosten, Spenden oder auch haushaltsnahe Dienstleistungen wie der einer Haushaltshilfe und Ausgaben für Handwerker ihre Steuerlast.

Gibt es Hilfe bei der Steuererklärung für Rentner?

Das Bundesministerium für Finanzen hat in Kooperation mit der Initiative Tech4Germany eine digitale Steuererklärung – den Steuerlotsen – für Rentnerinnen und Rentner entwickelt.

Dieser wurde mittlerweile aber durch einfachElster abgelöst, das nun wiederum die EInkommenssteuererklärung für Rentner und Renterinnen erleichtern soll.

Damit soll der steigenden Zahl von steuerpflichtigen Rentnern gerecht geworden werden und sie bei der Steuererklärung entlasten.

Noch Fragen zur Rentenbesteuerung? Wir beraten Sie gern!

Rentenbesteuerung ist ein komplexes Thema, das durch die Veränderungen und Anpassungen an der Besteuerung nicht unmittelbar zugänglich geworden ist.

Unser Team an Experten im Kundenservice berät Sie gerne, welche Besteuerung Sie anhand Ihrer individuellen Altersvorsorge und der zu erwartenden Altersrente zu erwarten haben.

Sie erreichen uns jederzeit per E-Mail, innerhalb unserer Servicezeiten telefonisch und vor Ort bei unseren Vertrauensleuten.

Wir freuen uns auf Ihre Nachricht!

So erreichen Sie mich:

Kundendienstbüro

Andreas Bockwinkel

Tempelhofer Damm 121

12099 Berlin OT Tempelhof

Tel. 030 3001090

Fax 030 300109111

Beratung:

Beratung nach telefonischer Vereinbarung