Berufsunfähigkeitsversicherung (BU)

schon ab 14,72 € * im Monat

- Volle Leistung schon ab 50 % Berufsunfähigkeit

- Für uns zählt nur Ihr zuletzt ausgeübter Beruf

- Günstige Einstiegsbeiträge für junge Leute bis 30 Jahre

Berufsunfähigkeitsversicherung (BU)

schon ab 14,72 € * im Monat

- Volle Leistung schon ab 50 % Berufsunfähigkeit

- Für uns zählt nur Ihr zuletzt ausgeübter Beruf

- Günstige Einstiegsbeiträge für junge Leute bis 30 Jahre

Berufsunfähigkeitsversicherung – optimal geschützt zum fairen Preis

Eine schöne Wohnung, das neue Auto, der Jahresurlaub – Sie investieren viel, damit Sie sich die Dinge leisten können, die Ihnen wichtig sind. Doch was, wenn Ihr regelmäßiges Einkommen auf einmal wegfällt?

Eine Erkrankung oder ein Unfall können Sie unerwartet und plötzlich treffen. Womöglich sind Sie von einem Tag auf den anderen berufsunfähig.

Ohne monatliches Gehalt verlieren Sie dann nicht nur Ihren Lebensstandard. Im schlimmsten Fall kann Ihre ganze Existenz bedroht sein.

Mit einer Berufsunfähigkeitsversicherung sorgen Sie vor. Und das ganz einfach, unkompliziert und flexibel – für eine sorgenfreie Zukunft.

Inhaltsverzeichnis

Warum brauche ich eine Berufsunfähigkeitsversicherung?

Etwa jede vierte Person wird im Laufe Ihres Arbeitslebens berufsunfähig. Eine überraschende Diagnose, ein schwerer Unfall mit dem Fahrrad, ein Burnout – es gibt vieles, was Sie unerwartet aus Ihrem täglichen Berufsleben reißen kann.

Wenn Sie wegen einer Erkrankung oder eines Unfalls für längere Zeit nicht arbeiten können, ist das sehr belastend. Zusätzlich zu emotionalen und gesundheitlichen Herausforderungen kommen schnell auch wirtschaftliche Sorgen.

Auf die gesetzliche Hilfe allein können Sie sich nicht verlassen – denn die fällt sehr gering aus und deckt in der Regel nur einen Bruchteil Ihrer Kosten ab.

Wenn Sie freiberuflich arbeiten, gerade erst ins Berufsleben gestartet sind oder noch studieren, stehen Sie sogar komplett ohne staatliche Absicherung da.

Mühsam angesparte Rücklagen oder die Altersvorsorge sind in so einem Fall schnell aufgebraucht. Möglicherweise sind Sie sogar auf die Unterstützung Ihrer Angehörigen angewiesen.

Daher zahlt es sich aus, rechtzeitig vorzusorgen – mit einer Berufsunfähigkeitsversicherung stehen Sie auf der sicheren Seite.

Sie interessieren sich für unsere Berufsunfähigkeitsversicherung?

Unsere Berufsunfähigkeitsversicherung: Entspannt vorsorgen für eine sichere Zukunft

Mit einer Berufsunfähigkeitsversicherung sichern Sie Ihr wichtigstes Kapital ab: Ihre Arbeitskraft. So sind Sie in der Lage, Ihren Lebensstandard zu halten, auch wenn Sie selbst nicht mehr arbeiten können.

Eine Berufsunfähigkeit bringt Herausforderungen mit sich, die für Sie und Ihre Angehörigen sehr belastend sein können.

Arztbesuche, längere Therapien, Einschränkungen in der Mobilität oder Selbständigkeit – all das muss plötzlich im Alltag gemeistert werden.

In dieser Zeit bietet eine Berufsunfähigkeitsversicherung zuverlässige Unterstützung. Denn wenn Sie frei von finanziellen Sorgen sind, können Sie Ihre Kräfte dort einsetzen, wo Sie sie am meisten brauchen.

Familienvater Mario S. musste von jetzt auf gleich erfahren, wie es ist, berufsunfähig zu sein. Glücklicherweise hatte er sich schon für den Abschluss einer BU entschieden. Im Video erzählt Mario seine Geschichte.

Wir unterstützen Sie dabei, schon heute entspannt vorzusorgen und die Absicherung zu finden, die zu Ihnen passt.

Was ist eine Berufsunfähigkeitsversicherung?

Die Berufsunfähigkeitsversicherung sichert Sie finanziell ab, wenn Sie Ihren Beruf aufgeben müssen. Sie dient als private Vorsorge, um das existenzielle finanzielle Risiko zu mindern, das Sie durch einen Verdienstausfall bedroht.

Die staatliche Unterstützung reicht in diesem Fall bei Weitem nicht aus, da sie nur einen Bruchteil Ihres vorherigen Einkommens abdeckt.

Die Berufsunfähigkeitsversicherung bietet einen weitreichenden finanziellen Schutz, wenn Sie nicht mehr in Ihrem eigenen Beruf arbeiten können. Die BU greift bereits vor einer völligen Berufsunfähigkeit.

Denn in all unseren Tarifen bekommen Sie eine monatliche Rente ausgezahlt, wenn Sie Ihre bisherige Tätigkeit nur noch zu weniger als 50 % ausüben können.

Dabei spielt es keine Rolle, ob Sie grundsätzlich noch in einem anderen Beruf arbeiten könnten. Denn wir versichern immer Ihren zuletzt ausgeübten Beruf.

Im Premiumtarif erhalten Sie bei uns die Rente sogar schon ab einem Ausfall von 6 Monaten – von Tag eins an, sogar rückwirkend.

Sie interessieren sich für unsere Berufsunfähigkeitsversicherung?

Für wen ist eine Berufsunfähigkeitsversicherung sinnvoll?

Eine Berufsunfähigkeit kann jeden treffen – auch Sie. Egal, ob Sie bereits fest im Arbeitsleben angekommen sind, noch studieren oder selbständig tätig sind.

Vor einer Erkrankung, einem Unfall oder den Auswirkungen von hohen Belastungen und Stress ist niemand sicher.

Darum ist es umso wichtiger, privat vorzusorgen. Die Berufsunfähigkeitsversicherung ist für alle sinnvoll, die von Ihrem Einkommen abhängig sind. Die BU sichert Ihre Existenz ab und gehört damit zu den wichtigsten Versicherungen im Leben.

Pflichtversicherte

Die gesetzliche Rentenversicherung deckt nur die Grundversorgung ab.

Berufsstarter

In den ersten Jahren nach dem Berufseinstieg sind Sie von staatlicher Seite nicht abgesichert.

Freiberufler und Selbstständige

Bei einer selbstständigen Tätigkeit haben Sie keinen Anspruch auf Erwerbsminderungsrente.

Nicht-Erwerbstätige und Studierende

Wenn Sie nicht erwerbstätig oder noch in der Ausbildung sind, stehen Sie bei Berufsunfähigkeit ganz ohne staatlichen Schutz da.

Pflichtversicherte

Die gesetzliche Rentenversicherung deckt nur die Grundversorgung ab.

Berufsstarter

In den ersten Jahren nach dem Berufseinstieg sind Sie von staatlicher Seite nicht abgesichert.

Freiberufler und Selbstständige

Bei einer selbstständigen Tätigkeit haben Sie keinen Anspruch auf Erwerbsminderungsrente.

Nicht-Erwerbstätige und Studierende

Wenn Sie nicht erwerbstätig oder noch in der Ausbildung sind, stehen Sie bei Berufsunfähigkeit ganz ohne staatlichen Schutz da.

Übrigens: Früh absichern lohnt sich. Mit unserem fairen Einsteigertarif (der Start Police) können Sie sich bis zum 30. Lebensjahr besonders günstig absichern. So sorgen Sie bereits im Studium oder beim Berufsstart clever vor – und sind bestens auf Ihre Zukunft vorbereitet.

Sie interessieren sich für unsere Berufsunfähigkeitsversicherung?

Erwerbsminderungsrente: Was leistet der Staat bei Berufsunfähigkeit?

Bei einer Berufsunfähigkeit erhalten Sie vom Staat entweder keine Leistung oder nur einen Bruchteil Ihres bisherigen Einkommens, die sogenannte Erwerbsminderungsrente.

Dabei nimmt der Staat keine Rücksicht auf Ihre Ausbildung oder Ihren beruflichen Status. Die einzige Frage ist: Wie viele Stunden können Sie täglich arbeiten – und zwar in einer beliebigen Tätigkeit?

Konkret bedeutet das: Selbst, wenn Sie zuvor in der Chirurgie gearbeitet haben, erhalten Sie keine Erwerbsminderungsrente, wenn Sie nach Ihrer Erkrankung noch an der Krankenhauspforte tätig sein können.

Die staatliche Absicherung allein reicht für den Lebensunterhalt in den meisten Fällen nicht aus.

Zudem haben Sie nur Anspruch auf eine Erwerbsminderungsrente, wenn Sie in den letzten 5 Jahren mindestens 36 Monate lang in die Rentenversicherung eingezahlt haben.

Wie hoch fällt die Erwerbsminderungsrente aus?

Die Höhe der Erwerbsminderungsrente richtet sich danach, wie hoch Ihr Einkommen vor dem Ausfall war und wie viele Stunden Sie täglich arbeiten können.

| Erwerbsfähigkeit in einer beliebigen Tätigkeit | Art der Rente | Höhe der Rente |

| 6 und mehr Stunden | keine | 0 € |

| zwischen 3 und 6 Stunden | halbe Erwerbsminderungsrente | ca. 1/6 des Bruttoeinkommens |

| weniger als 3 Stunden | volle Erwerbsminderungsrente | ca. 1/3 des Bruttoeinkommens |

Sie wollen wissen, wie viel Erwerbsminderungsrente Sie nach aktuellem Stand erhalten würden? Die genaue Summe können Sie auf Ihrer jährlichen Renteninformation ablesen.

Sie interessieren sich für unsere Berufsunfähigkeitsversicherung?

Wann greift die Berufsunfähigkeitsversicherung?

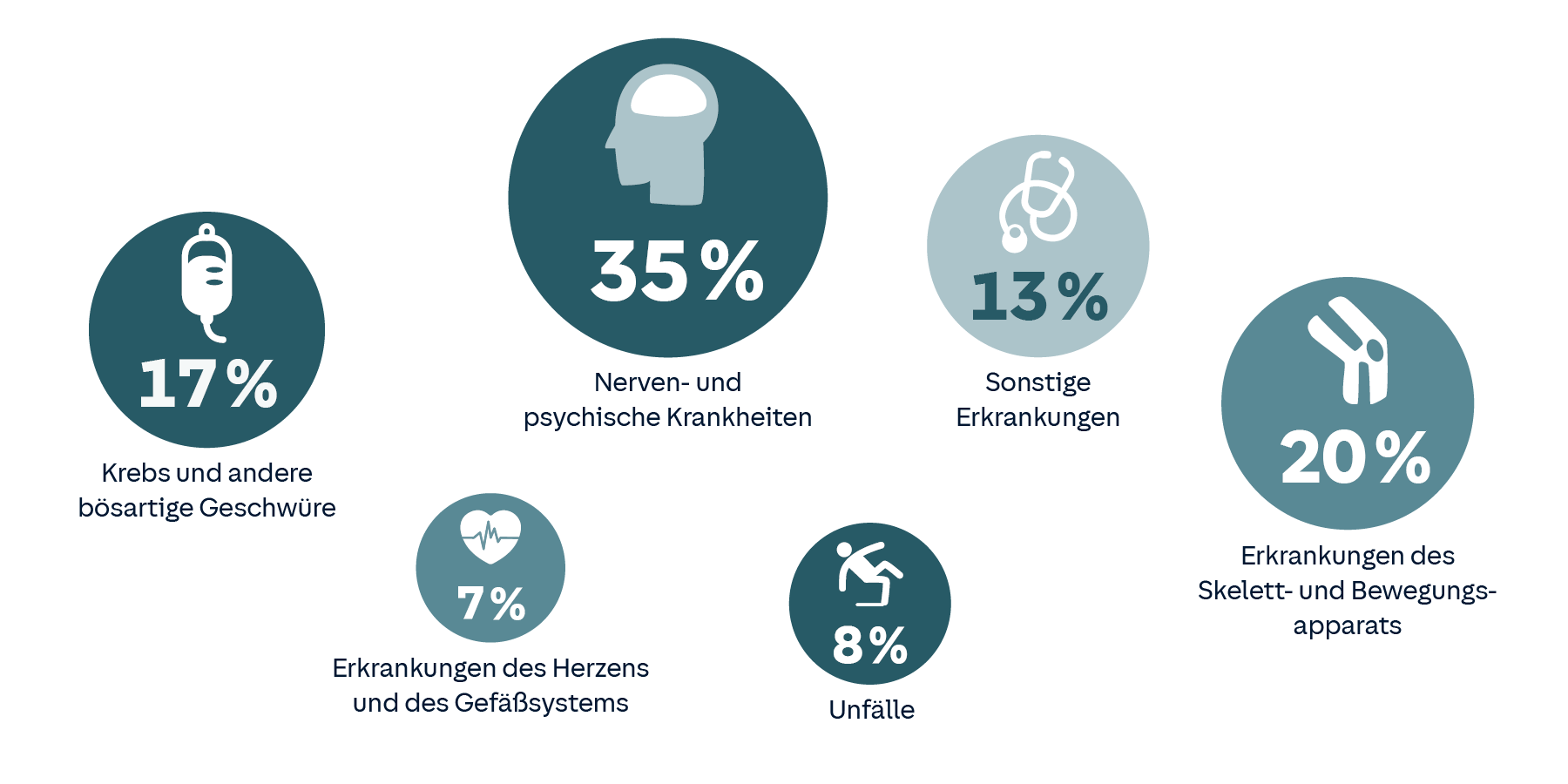

Häufige Ursachen für eine Berufsunfähigkeit sind der stetig wachsende Druck in der Arbeitswelt, zunehmende psychische Erkrankungen sowie extreme körperliche Belastungen.

Quelle: Analyse Morgen & Morgen; 4/2023; Werte gerundet

Die Berufsunfähigkeitsversicherung deckt Ihren Verdienstausfall ab, wenn Sie aus folgenden Gründen nicht mehr arbeiten können:

- Erkrankung: Die Diagnose einer ernsthaften Erkrankung hat weitereichende Folgen für Ihr Leben. Möglicherweise müssen Sie sich in eine langfristige Behandlung begeben und sich voll und ganz auf Ihre Genesung konzentrieren. An Arbeit ist dann erst mal nicht zu denken – eine BU schützt Sie vor den finanziellen Folgen.

- Körperverletzung: Ob beim Sport, im Straßenverkehr oder im Haushalt: Unfälle passieren schnell. Wenn Sie aufgrund einer körperlichen Verletzung nicht mehr arbeiten können, zahlt die BU-Versicherung Ihnen eine monatliche Rente.

- Kräfteverfall: Stress, mentale Belastungen, Burnout und Depression gehören zu den häufigsten Gründen für Berufsunfähigkeit. Wenn Sie von einem körperlichen und geistigen Kräfteverfall betroffen sind, der mehr als altersentsprechend ist, können Sie sich auf Ihre BU-Versicherung verlassen.

Eine Berufsunfähigkeit stellt Sie zu jeder Zeit und in jeder Situation vor eine existenzielle Herausforderung. Darum sollten Sie sich unter allen Umständen rechtzeitig um eine Berufsunfähigkeitsversicherung kümmern – und das sogar noch vor der Altersabsicherung.

Die Berufsunfähigkeitsversicherung der HUK-COBURG – das sind Ihre Vorteile

- Faire Konditionen – Sie erhalten 100 % der Rente bereits ab 50 % Berufsunfähigkeit.

- Keine abstrakte Verweisung – Sie sind nicht gezwungen, einen anderen Beruf auszuüben.

- Individuell & unkompliziert – Flexible Anpassung der Beitrags- und Absicherungshöhe, etwa bei Berufseinstieg, Wechsel in die Selbstständigkeit oder Familiengründung.

- Persönliche Beratung – Wir unterstützen Sie persönlich und vor Ort dabei, den Versicherungsschutz zu finden, der zu Ihnen passt.

- Ausgezeichnet – Im Vergleich von 67 BU-Tarifen bewerten die Experten des Verbrauchermagazins Finanztest unsere Berufsunfähigkeitsversicherung mit „sehr gut”.

Die Berufsunfähigkeitsversicherung der HUK-COBURG – das sind Ihre Vorteile

- Faire Konditionen – Sie erhalten 100 % der Rente bereits ab 50 % Berufsunfähigkeit.

- Keine abstrakte Verweisung – Sie sind nicht gezwungen, einen anderen Beruf auszuüben.

- Individuell & unkompliziert – Flexible Anpassung der Beitrags- und Absicherungshöhe, etwa bei Berufseinstieg, Wechsel in die Selbstständigkeit oder Familiengründung.

- Persönliche Beratung – Wir unterstützen Sie persönlich und vor Ort dabei, den Versicherungsschutz zu finden, der zu Ihnen passt.

- Ausgezeichnet – Im Vergleich von 67 BU-Tarifen bewerten die Experten des Verbrauchermagazins Finanztest unsere Berufsunfähigkeitsversicherung mit „sehr gut”.

Die BU-Versicherung der HUK-COBURG – unsere Tarife im Vergleich

Wir bieten die Berufsunfähigkeitsversicherung in 3 Varianten an:

- Classic Schutz: Der günstige Grundschutz zu fairen Konditionen. Damit erhalten Sie eine Absicherung Ihrer Arbeitskraft mit allen grundlegenden Leistungen zum sehr guten Preis-Leistungsverhältnis.

- Premium Schutz: Genießen Sie einen erweiterten Schutz mit vielen Vorteilen: Sie erhalten z. B. bereits Leistung ab einer prognostizierten Berufsunfähigkeit von 6 Monaten statt 3 Jahren , bei Berufsunfähigkeit als Folge von Pflegebedürftigkeit oder bei voller Erwerbsminderung – rückwirkend ab dem ersten Tag. Sie können Ihren Schutz außerdem wesentlich flexibler anpassen – und das alles nur für einen geringen Mehrbeitrag.

- Premium Plus Schutz: Holen Sie sich unseren leistungsstärksten Rundum-Schutz. Er beinhaltet noch mehr Leistungsmerkmale, wie z. B. schnelle Hilfe bei schweren Krankheiten, Reha-Leistungen und eine Wiedereingliederungshilfe.

Bei allen drei Varianten können Sie zum Ausgleich der Inflation auch eine garantierte Rentensteigerung und eine Dynamik vereinbaren.

| Volle Leistungen schon ab 50 % Berufsunfähigkeit

|

Keine Pflicht andere Berufe auszuüben

|

Mindestdauer der Berufsunfähigkeit

|

Leistung bei andauernder Berufsunfähigkeit

|

Weltweiter Versicherungsschutz

|

Verzicht auf Arztanordnungsklausel

|

Erhöhungsoptionen

|

Flexible Beitragszahlung

|

Verlängerungsoption

|

Berufsunfähigkeit als Folge von voller Erwerbsminderung

|

Erweiterte Erhöhungsoptionen

|

Beitragsstundung

|

Leistung als Folge von Pflegebedürftigkeit

|

Leistung bei Infektionsgefahr

|

Rückwirkende Leistung bei verspäteter Meldung

|

Schnelle Hilfe bei Krebs/ schweren Krankheiten

|

Notfallpaket Kind

|

Teilzeitklausel

|

Wiedereingliederungshilfe

|

Berufswechseloption

|

Verdoppelungsoption nach Ausbildung oder Studium

|

Günstigerprüfung im Leistungsfall für Studenten

|

Reha-Leistungen

|

Leistung bei längerer Krankschreibung

|

||

| Classic |

|

|

36 Monate | ab 7. Monat |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

optional |

|

| Premium |

|

|

6 Monate | ab 1. Tag |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

optional |

|

| Premium Plus |

|

|

6 Monate | ab 1. Tag |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

optional |

|

Einfach und transparent: Bereits ab einem Berufsunfähigkeitsgrad von 50 % zahlen wir Ihnen die vereinbarte Rente in voller Höhe aus. Die Einschätzung dazu trifft Ihr Arzt. Beiträge müssen Sie dann nicht mehr zahlen.

Beispiel: Sie haben einen 8 Stunden-Job. Ihr Arzt sagt, dass Sie nur noch 4 Stunden arbeiten können. Hier ist der Berufsunfähigkeitsgrad genau bei 50 % und Sie bekommen die volle Rente.

Verzicht auf abstrakte Verweisung: Selbst wenn es Ihr Gesundheitszustand theoretisch zulässt in einem anderen Beruf zu arbeiten, leisten wir trotzdem.

Wir leisten sofort, solange die bestehende Einschränkung die angegebene Prognosezeit erfüllt. Auch hier bewertet Ihr Arzt die Situation.

Fällt die Prognose zunächst geringer als 6 bzw. 36 Monate aus, leisten wir, sobald eine andauernde Berufsunfähigkeit über 6 Monate vorliegt.

Sie können Ihren Vertrag ohne erneute Gesundheitsprüfung verlängern, wenn der Gesetzgeber das Eintrittsalter für die gesetzliche Altersrente erhöht. Das gilt, wenn der Vertrag bis zum 67. Lebensjahr abgeschlossen ist.

Einfacher Nachweis: Wenn Sie z. B. von der Deutschen Rentenversicherung aus medizinischen Gründen eine unbefristete volle Erwerbsminderungsrente erhalten, erkennen wir Ihre Berufsunfähigkeit ohne zusätzliche Prüfung an. Dies gilt in den letzten 15 Jahren vor Ablauf des Vertrags.

Krebs, Herzinfarkt, Schlaganfall oder Querschnittslähmung: Wer daran schwer erkrankt, braucht schnelle Hilfe. Wir zahlen hierbei sofort für bis zu 18 Monate die vereinbarte Rente. Beiträge müssen Sie während dieser Zeit nicht zahlen.

Hat Ihr Kind einen schweren Unfall und liegt 2 Wochen im Krankenhaus oder bekommt es eine Krebserkrankung und muss z.B. mit einer Chemotherapie behandelt werden, dann unterstützen wir Sie finanziell. Wir zahlen Ihnen die vereinbarte Rente eines kompletten Jahres sofort aus (bis zu 12.000 €). Somit können Sie beruflich kürzer treten und sich um Ihr Kind kümmern.

Egal ob Urlaub, Arbeit oder Freizeit: Wenn Ihnen etwas passiert, leisten wir – unabhängig davon, wo Ihnen etwas zustößt.

Ihr Arzt empfiehlt Ihnen eine Behandlung (z.B. eine Operation) oder die Umstellung der Ernährung sowie Ihres Verhaltens (z.B. mehr Gemüse und Sport). Doch Sie möchten dies nicht oder es fällt Ihnen schwer. Dies hat keine Auswirkungen auf Ihren Schutz. Denn wir überlassen Ihnen die Entscheidung über Behandlungen und Verhaltensänderungen.

Mit den Erhöhungsoptionen können Sie Ihre Versicherungssumme einfach und flexibel erhöhen, wenn sich in Ihrem Leben etwas Wichtiges verändert – und das ohne erneute Gesundheitsprüfung. Zu diesen besonderen Anlässen zählen die Geburt eines Kindes und der Kauf oder Bau einer Immobilie.

Mit den erweiterten Erhöhungsoptionen können Sie bei noch mehr Ereignissen Ihre Absicherung anpassen – zum Beispiel bei Heirat, Einkommenssteigerung, Erwerb eines Meistertitels oder Wechsel in die Selbstständigkeit.

Außerdem können Sie innerhalb der ersten fünf Vertragsjahre Ihre Absicherung einmalig ohne jeglichen Anlass erhöhen, wenn Sie zu diesem Zeitpunkt jünger als 35 Jahre alt sind.

Wir sind an Ihrer Seite, wenn es finanziell mal knapp wird. Sie können den Beitrag zwischenzeitlich reduzieren oder eine komplette Pause einlegen und dann ohne erneute Gesundheitsprüfung auf den ursprünglichen Schutz zurück kehren (6 Monate sogar in der Variante Classic). In den Varianten Premium und Premium Plus sind Sie noch flexibler. Sie können sogar 12 Monate pausieren.

Auch wenn Sie die Beiträge eine Zeitlang nicht mehr zahlen können, möchten wir, dass Sie Ihren Versicherungsschutz behalten können. Daher können Sie bei uns eine zinslose Stundung der Beiträge bis zu 24 Monaten vereinbaren.

Wir leisten bei Pflegebedürftigkeit – unabhängig vom Grad der Berufsunfähigkeit.

Eine Infektion mit einer ansteckenden Krankheit kann dazu führen, dass Sie Ihren Beruf eine Zeit nicht ausüben dürfen. Wir leisten auch hier – unabhängig vom Grad der Berufsunfähigkeit.

Auch wenn Sie uns Ihre Berufsunfähigkeit verspätet melden, leisten wir rückwirkend ab Beginn der Berufsunfähigkeit.

Für Teilzeitbeschäftigte kann es schwieriger sein einen Berufsunfähigkeitsgrad von 50 % zu erreichen. Wir leisten daher bereits, wenn Sie Ihre bisherige Tätigkeit weniger als 3 Stunden pro Tag ausüben können – unabhängig vom Umfang Ihrer vorherigen täglichen Arbeitszeit.

Wir unterstützen Sie während einer Berufsunfähigkeit bei einem beruflichen Neustart und zahlen eine Wiedereingliederungshilfe in Höhe von 6 Monatsrenten. Diese Hilfe können Sie sogar mehrfach erhalten, wenn Sie später die Voraussetzungen erneut erfüllen.

Die Welt verändert sich, der Beruf manchmal auch. Ergibt sich für Sie nach Ausbildung oder Studium sowie durch einen Berufswechsel ein günstigerer Beitrag, zahlen Sie dann einfach weniger. Würde sich der Beitrag erhöhen, bleibt es beim alten Beitrag. Bis zum Alter von 35 Jahren können Sie so Ihren Vertrag anpassen. In den ersten 5 Vertragsjahren sogar ohne erneute Gesundheitsprüfung.

Das erste richtige Einkommen nach Ausbildung oder Studium ist eine tolle Sache. Ihr Schutz kann hierbei ohne erneute Gesundheitsprüfung angepasst werden. Ihre vereinbarte Rente lässt sich in solchen Fällen sogar verdoppeln.

Sollte im Falle eines Studiums eine Krankheit eintreten, prüfen wir gleich 2 Dinge: Liegt Berufsunfähigkeit für das Studium vor oder für das angestrebte Berufsbild? Sobald ein Kriterium erfüllt ist, leisten wir bereits.

Sie sind berufsunfähig und Ihnen werden Reha-Leistungen nicht (vollständig) gezahlt. Dann springen wir ein und zahlen Ihnen 80 % der für Sie entstehenden Kosten – insgesamt bis zu 2.000 €.

Die AU-Option erweitert Ihren Versicherungsschutz. Wir zahlen die vereinbarte Rente, wenn Sie seit mindestens 6 Monaten ununterbrochen von einem Arzt krankgeschrieben sind oder seit mindestens 4 Monaten ununterbrochen von einem Arzt krankgeschrieben sind und ein Facharzt bescheinigt, dass dieser Zustand voraussichtlich ununterbrochen bis zum Ende eines insgesamt sechsmonatigen Zeitraums anhält – auch wenn die weiteren Voraussetzungen für eine Berufsunfähigkeit (noch) nicht gegeben sind.

| Classic |

Premium |

Premium Plus |

|

| Volle Leistungen schon ab 50 % Berufsunfähigkeit |

|

|

|

| Keine Pflicht andere Berufe auszuüben (Verzicht auf abstrakte Verweisung) |

|

|

|

| Weltweiter Versicherungsschutz

|

|

|

|

| Verzicht auf Arztanordnungsklausel |

|

|

|

| Erhöhungsoptionen |

|

|

|

| Flexible Beitragszahlung |

|

|

|

| Prognosezeitraum in Monaten |

36 | 6 | 6 |

| Leistung bei andauernder Berufsunfähigkeit |

ab 7. Monat | ab 1. Tag | ab 1. Tag |

| Verlängerungsoption |

|

|

|

| Berufsunfähigkeit als Folge von voller Erwerbsminderung |

|

|

|

| Erweiterte Erhöhungsoptionen |

|

|

|

| Beitragsstundung |

|

|

|

| Leistung als Folge von Pflegebedürftigkeit |

|

|

|

| Leistung bei Infektionsgefahr |

|

|

|

| Rückwirkende Leistung bei verspäteter Meldung |

|

|

|

| Schnelle Hilfe bei Krebs/schweren Krankheiten |

|

|

|

| Notfallpaket Kind |

|

|

|

| Teilzeitklausel |

|

|

|

| Wiedereingliederungshilfe |

|

|

|

| Berufswechseloption |

|

|

|

| Verdoppelungsoption nach Ausbildung oder Studium |

|

|

|

| Günstiger-Prüfung im Leistungsfall für Studenten |

|

|

|

| Reha-Leistungen |

|

|

|

| Leistung bei längerer Krankschreibung (AU-Option) |

optional | optional | optional |

Einfach und transparent: Bereits ab einem Berufsunfähigkeitsgrad von 50 % zahlen wir Ihnen die vereinbarte Rente in voller Höhe aus. Die Einschätzung dazu trifft Ihr Arzt. Beiträge müssen Sie dann nicht mehr zahlen.

Beispiel: Sie haben einen 8 Stunden-Job. Ihr Arzt sagt, dass Sie nur noch 4 Stunden arbeiten können. Hier ist der Berufsunfähigkeitsgrad genau bei 50 % und Sie bekommen die volle Rente.

Selbst wenn es Ihr Gesundheitszustand theoretisch zulässt in einem anderen Beruf zu arbeiten, leisten wir trotzdem.

Wir leisten sofort, solange die bestehende Einschränkung die angegebene Prognosezeit erfüllt. Auch hier bewertet Ihr Arzt die Situation.

Fällt die Prognose zunächst geringer als 6 bzw. 36 Monate aus, leisten wir, sobald eine andauernde Berufsunfähigkeit über 6 Monate vorliegt.

Sie können Ihren Vertrag ohne erneute Gesundheitsprüfung verlängern, wenn der Gesetzgeber das Eintrittsalter für die gesetzliche Altersrente erhöht. Das gilt, wenn der Vertrag bis zum 67. Lebensjahr abgeschlossen ist.

Einfacher Nachweis: Wenn Sie z. B. von der Deutschen Rentenversicherung aus medizinischen Gründen eine unbefristete volle Erwerbsminderungsrente erhalten, erkennen wir Ihre Berufsunfähigkeit ohne zusätzliche Prüfung an. Diese Leistung gewähren wir, wenn der Vertrag mindestens 10 Jahre besteht.

Krebs, Herzinfarkt, Schlaganfall oder Querschnittslähmung: Wer daran schwer erkrankt, braucht schnelle Hilfe. Wir zahlen hierbei sofort für bis zu 18 Monate die vereinbarte Rente. Beiträge müssen Sie während dieser Zeit nicht zahlen.

Hat Ihr Kind einen schweren Unfall und liegt 2 Wochen im Krankenhaus oder bekommt es eine Krebserkrankung und muss z.B. mit einer Chemotherapie behandelt werden, dann unterstützen wir Sie finanziell. Wir zahlen Ihnen die vereinbarte Rente eines kompletten Jahres sofort aus (bis zu 12.000 €). Somit können Sie beruflich kürzer treten und sich um Ihr Kind kümmern.

Egal ob Urlaub, Arbeit oder Freizeit: Wenn Ihnen etwas passiert, leisten wir – unabhängig davon, wo Ihnen etwas zustößt.

Ihr Arzt empfiehlt Ihnen eine Behandlung (z.B. eine Operation) oder die Umstellung der Ernährung sowie Ihres Verhaltens (z.B. mehr Gemüse und Sport). Doch Sie möchten dies nicht oder es fällt Ihnen schwer. Dies hat keine Auswirkungen auf Ihren Schutz. Denn wir überlassen Ihnen die Entscheidung über Behandlungen und Verhaltensänderungen.

Mit den Erhöhungsoptionen können Sie Ihre Versicherungssumme einfach und flexibel erhöhen, wenn sich in Ihrem Leben etwas Wichtiges verändert – und das ohne erneute Gesundheitsprüfung. Zu diesen besonderen Anlässen zählen die Geburt eines Kindes und der Kauf oder Bau einer Immobilie.

Mit den erweiterten Erhöhungsoptionen können Sie bei noch mehr Ereignissen Ihre Absicherung anpassen – zum Beispiel bei Heirat, Einkommenssteigerung, Erwerb eines Meistertitels oder Wechsel in die Selbstständigkeit.

Außerdem können Sie innerhalb der ersten fünf Vertragsjahre Ihre Absicherung einmalig ohne jeglichen Anlass erhöhen, wenn Sie zu diesem Zeitpunkt jünger als 35 Jahre alt sind.

Wir sind an Ihrer Seite, wenn es finanziell mal knapp wird. Sie können den Beitrag zwischenzeitlich reduzieren oder eine komplette Pause einlegen und dann ohne erneute Gesundheitsprüfung auf den ursprünglichen Schutz zurück kehren (6 Monate sogar in der Variante Classic). In den Varianten Premium und Premium Plus sind Sie noch flexibler. Sie können sogar 12 Monate pausieren.

Auch wenn Sie die Beiträge eine Zeitlang nicht mehr zahlen können, möchten wir, dass Sie Ihren Versicherungsschutz behalten können. Daher können Sie bei uns eine zinslose Stundung der Beiträge bis zu 24 Monaten vereinbaren.

Wir leisten bei Pflegebedürftigkeit – unabhängig vom Grad der Berufsunfähigkeit.

Eine Infektion mit einer ansteckenden Krankheit kann dazu führen, dass Sie Ihren Beruf eine Zeit nicht ausüben dürfen. Wir leisten auch hier – unabhängig vom Grad der Berufsunfähigkeit.

Auch wenn Sie uns Ihre Berufsunfähigkeit verspätet melden, leisten wir rückwirkend ab Beginn der Berufsunfähigkeit.

Für Teilzeitbeschäftigte kann es schwieriger sein einen Berufsunfähigkeitsgrad von 50 % zu erreichen. Wir leisten daher bereits, wenn Sie Ihre bisherige Tätigkeit weniger als 3 Stunden pro Tag ausüben können – unabhängig vom Umfang Ihrer vorherigen täglichen Arbeitszeit.

Wir unterstützen Sie während einer Berufsunfähigkeit bei einem beruflichen Neustart und zahlen eine Wiedereingliederungshilfe in Höhe von 6 Monatsrenten. Diese Hilfe können Sie sogar mehrfach erhalten, wenn Sie später die Voraussetzungen erneut erfüllen.

Die Welt verändert sich, der Beruf manchmal auch. Ergibt sich für Sie nach Ausbildung oder Studium sowie durch einen Berufswechsel ein günstigerer Beitrag, zahlen Sie dann einfach weniger. Würde sich der Beitrag erhöhen, bleibt es beim alten Beitrag. Bis zum Alter von 35 Jahren können Sie so Ihren Vertrag anpassen. In den ersten 5 Vertragsjahren sogar ohne erneute Gesundheitsprüfung.

Das erste richtige Einkommen nach Ausbildung oder Studium ist eine tolle Sache. Ihr Schutz kann hierbei ohne erneute Gesundheitsprüfung angepasst werden. Ihre vereinbarte Rente lässt sich in solchen Fällen sogar verdoppeln.

Sollte im Falle eines Studiums eine Krankheit eintreten, prüfen wir gleich 2 Dinge: Liegt Berufsunfähigkeit für das Studium vor oder für das angestrebte Berufsbild? Sobald ein Kriterium erfüllt ist, leisten wir bereits.

Sie sind berufsunfähig und Ihnen werden Reha-Leistungen nicht (vollständig) gezahlt. Dann springen wir ein und zahlen Ihnen 80 % der für Sie entstehenden Kosten – insgesamt bis zu 2.000 €.

Die AU-Option erweitert Ihren Versicherungsschutz. Wir zahlen die vereinbarte Rente, wenn Sie seit mindestens 6 Monaten ununterbrochen von einem Arzt krankgeschrieben sind oder seit mindestens 4 Monaten ununterbrochen von einem Arzt krankgeschrieben sind und ein Facharzt bescheinigt, dass dieser Zustand voraussichtlich ununterbrochen bis zum Ende eines insgesamt sechsmonatigen Zeitraums anhält – auch wenn die weiteren Voraussetzungen für eine Berufsunfähigkeit (noch) nicht gegeben sind.

Sie interessieren sich für unsere Berufsunfähigkeitsversicherung?

Ich will mich versichern – wie hoch sollte die Absicherung bei Berufsunfähigkeit sein?

Sie wollen sich im Ernstfall keine Gedanken über Ihre finanzielle Sicherheit machen müssen. Achten Sie darum im Vorfeld darauf, dass Sie sich ausreichend absichern.

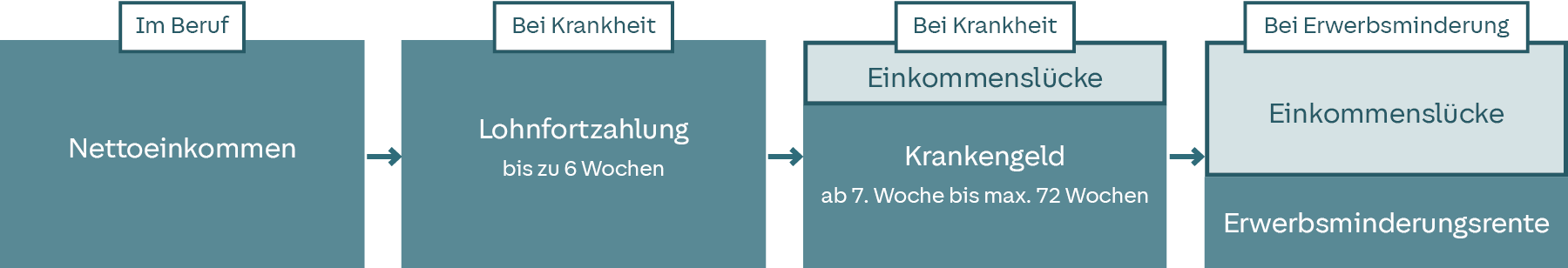

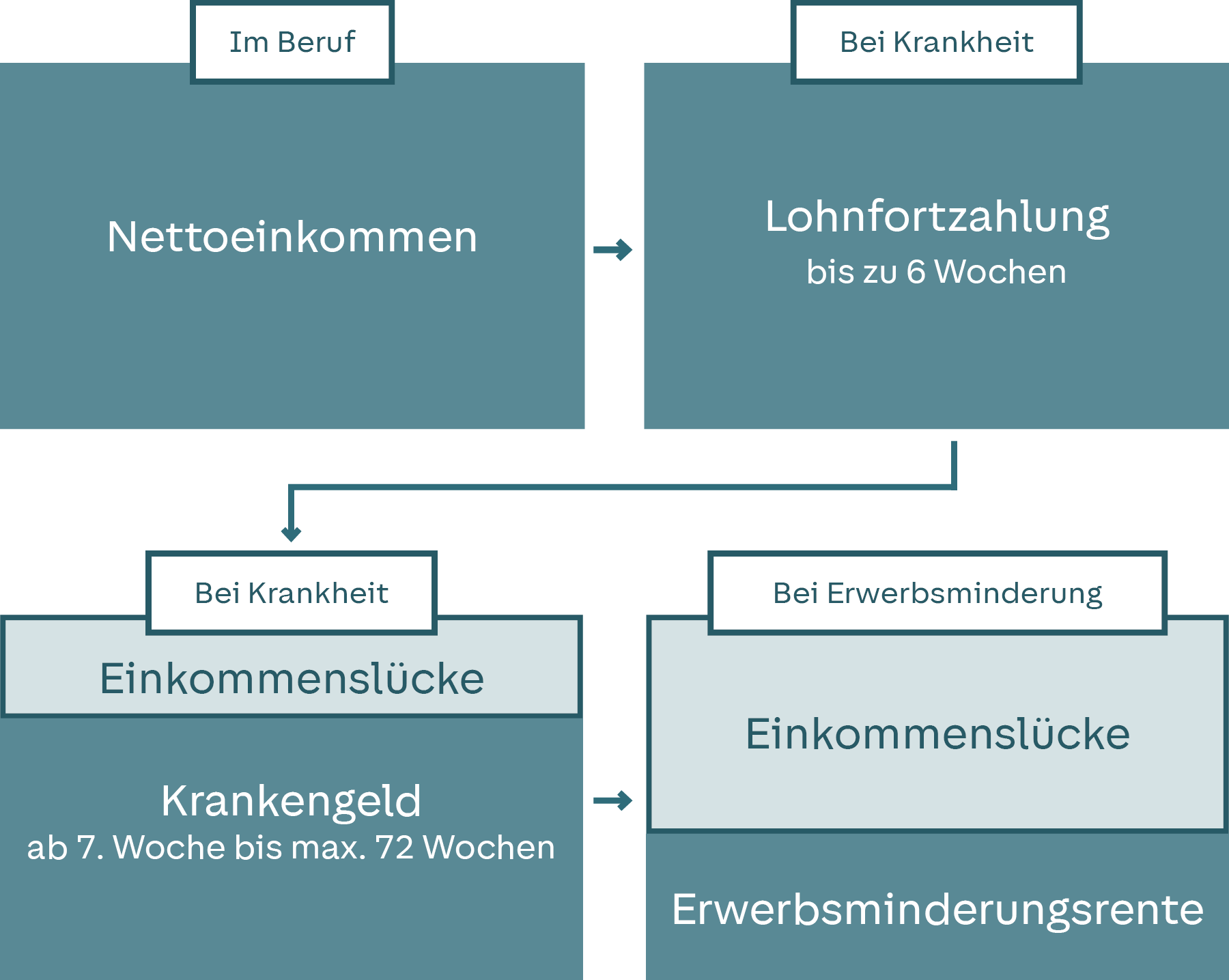

Wenn Sie erkranken, erhalten Sie zunächst bis zu 6 Wochen Ihre gewohnte Lohnfortzahlung. Doch spätestens mit Einsetzen des Krankengeldes ab der 7. Woche, entsteht eine Einkommenslücke, die es zu schließen gilt:

Wir empfehlen Ihnen, so zu planen, dass Ihre staatliche Erwerbsminderungsrente zusammen mit der Berufsunfähigkeitsrente den Großteil Ihres Nettoeinkommens ergeben.

Bedenken Sie dabei auch die Abzüge für Steuern und Sozialabgaben. Auf diese Weise können Sie Ihren Lebensstandard sorgenfrei halten, wenn es darauf ankommt.

- Als Faustregel gilt, dass Sie sich mit einer Rentenhöhe absichern, die 50 % bis 80 % Ihres Nettoeinkommens entspricht.

- Für Studierende bieten wir diesen Schutz in einer Höhe von bis zu 1.500 € monatlich an.

- Schülerinnen und Schüler, Auszubildende und Hausfrauen bzw. Hausmänner können bei uns bis zu 1.000 € monatlich als Rente erhalten.

Nutzen Sie unseren Tarifrechner und ermitteln Sie Ihren zu erwartenden Beitrag ganz einfach selbst.

Wie hoch sollte die Absicherung bei Berufsunfähigkeit sein?

Wir empfehlen Ihnen, so zu planen, dass Ihre staatliche Erwerbsminderungsrente zusammen mit der Berufsunfähigkeitsrente den Großteil Ihres Nettoeinkommens ergeben.

Bedenken Sie dabei auch die Abzüge für Steuern und Sozialabgaben. Auf diese Weise können Sie Ihren Lebensstandard sorgenfrei halten, wenn es darauf ankommt.

- Als Faustregel gilt, dass Sie sich mit einer Rentenhöhe absichern, die 50 % bis 80 % Ihres Nettoeinkommens entspricht.

- Für Studierende bieten wir diesen Schutz in einer Höhe von bis zu 1.500 € monatlich an.

- Schülerinnen und Schüler, Auszubildende und Hausfrauen bzw. Hausmänner können bei uns bis zu 1.000 € monatlich als Rente erhalten.

Nutzen Sie unseren Tarifrechner und ermitteln Sie Ihren zu erwartenden Beitrag ganz einfach selbst.

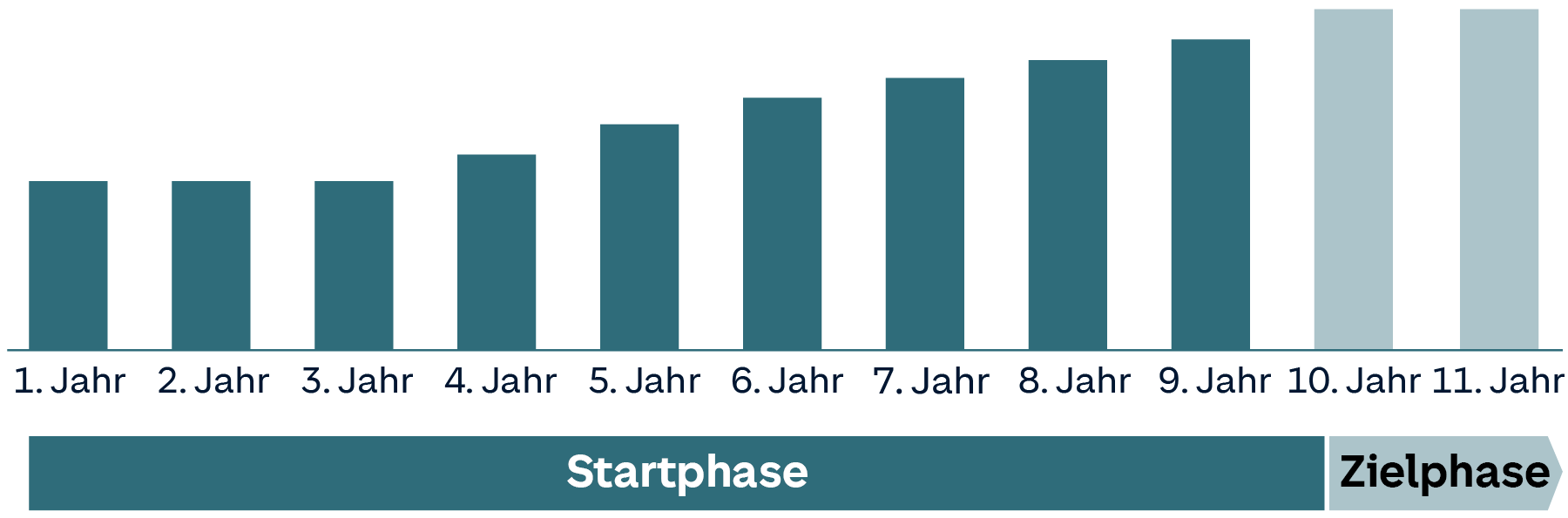

Besonders günstig: Berufsunfähigkeitsversicherung für alle unter 30 Jahren

Wir bieten einen besonderen Einsteigertarif für junge Leute bis 30 Jahre – ob Berufseinsteiger, Azubis oder Studierende.

Früh absichern lohnt sich. Denn bei uns starten Sie mit besonders niedrigen Einstiegsbeiträgen bei vollem Versicherungsschutz ab dem ersten Tag. Erst nach 3 Jahren steigt der Beitrag über einen Zeitraum von 7 Jahren moderat an. Einfach im Tarifrechner die Option „Start Police“ wählen und absichern. Dadurch starten Sie mit über 50 % günstigeren Beiträgen, bei vollem Versicherungsschutz.

Wir bieten einen besonderen Einsteigertarif für junge Leute bis 30 Jahre – ob Berufseinsteiger, Azubis oder Studierende.

Früh absichern lohnt sich. Denn bei uns starten Sie mit besonders niedrigen Einstiegsbeiträgen bei vollem Versicherungsschutz ab dem ersten Tag. Erst nach 3 Jahren steigt der Beitrag über einen Zeitraum von 7 Jahren moderat an. Einfach im Tarifrechner die Option „Start Police“ wählen und absichern. Dadurch starten Sie mit über 50 % günstigeren Beiträgen, bei vollem Versicherungsschutz.

Ihre Start Police bei der HUK-COBURG – voller BU-Versicherungsschutz von Anfang an

1.-3. Jahr – Besonders günstiger Einstiegsbeitrag

4.-9. Jahr – Moderat steigender Beitrag

ab 10. Jahr – Konstanter Beitrag

Sie interessieren sich für unsere Berufsunfähigkeitsversicherung?

Gut zu wissen: Häufige Vorurteile über die BU-Versicherung

Wenn es um die Berufsunfähigkeitsversicherung geht, begegnet man noch immer zahlreichen Vorurteilen. Doch viele Sorgen und Einwände sind unbegründet. Wir haben die häufigsten zusammengetragen.

Egal ob Autounfall oder unerwartete Krebsdiagnose: Das Leben birgt für jeden Menschen ein gewisses Risiko.

Eine BU-Versicherung sichert Sie nicht ausschließlich gegen mögliche Risiken bei der Arbeit ab. Auch Vorfälle in der Freizeit, schicksalhafte Umstände wie schwere Erkrankungen oder die Belastungen des Alltags können zu einer Berufsunfähigkeit führen.

Daher spielt es keine Rolle, ob Sie auf der Baustelle arbeiten oder am Schreibtisch sitzen.

Eine Berufsunfähigkeitsversicherung ist in jedem Fall sinnvoll, wenn Sie auf Ihr Einkommen angewiesen sind. Daher empfehlen auch Verbraucherschützer den Abschluss einer Berufsunfähigkeitsversicherung.

Leider ist es ein großer Fehler, sich allein auf die staatliche Hilfe zu verlassen. Denn die deckt nur einen Bruchteil Ihres bisherigen Einkommens ab.

Unter Umständen erhalten Sie auch gar keine Hilfe. Wenn Sie selbständig sind, gerade erst in Ihr Berufsleben gestartet sind oder noch studieren erfüllen Sie vielleicht nicht einmal die Voraussetzungen für die Erwerbsminderungsrente.

Wenn Sie Ihrem Beruf aufgrund einer Erkrankung, einer körperlichen Verletzung oder mehr als altersgemäßen Kräfteverfall nicht mehr nachgehen können, zahlt die Berufsunfähigkeitsversicherung.

In der Regel reicht ein ärztliches Attest, das Sie bei uns vorlegen. Wir verzichten auch auf die ärztliche Anordnungsklausel.

Das bedeutet, dass Sie Ihren Schutz in jedem Fall erhalten – selbst dann, wenn Sie zum Beispiel ärztlich empfohlene Behandlungen wie eine Operation nicht wahrnehmen.

Das gilt nur für die staatliche Erwerbsminderungsrente. Wir verzichten jedoch auf die sogenannte abstrakte Verweisung.

Die BU zahlt bereits ab einer Berufsunfähigkeit von 50 % – unabhängig davon, ob Sie in einem anderen Job tätig werden könnten.

Die Berufsunfähigkeitsversicherung deckt ein existenzielles Risiko ab. Das bedeutet, dass Sie im Ernstfall Ihre gesamte Existenz sicherstellt.

Wenn Sie auf Ihr monatliches Einkommen verzichten müssen, sind Ihre finanziellen Reserven schnell aufgebraucht.

Die Investition in eine BU garantiert Ihnen allerdings eine Absicherung über Jahre hinweg und Ihre Altersvorsorge und Rücklagen bleiben unangetastet.

Und bis 30 Jahre profitieren Sie beim Berufseinstieg oder im Studium von besonders niedrigen Einstiegspreisen.

Berufsunfähigkeit kann jeden treffen: 2 echte Beispiele aus der Praxis

Download: Alle Leistungen auf einen Blick

In unseren Versicherungsbedingungen erfahren Sie alle Details zu unserer Berufsunfähigkeitsversicherung.

Unsere Beratung: Persönlich, individuell und vor Ort

Wir legen Wert auf eine faire und kompetente Beratung, damit Sie den optimalen Versicherungsschutz für sich finden. Unsere Ansprechpartner unterstützen Sie dabei, Ihre Möglichkeiten zu prüfen, Risiken abzuwägen und den passenden Tarif auszuwählen. Persönlich, individuell und vor Ort.

Finden Sie noch heute einen Ansprechpartner in Ihrer Nähe und lassen Sie sich beraten.

So erreichen Sie mich:

Vertrauensmann

Volker Fritzsche

Bennigsenstr. 8

39114 Magdeburg OT Cracau

Tel. 0391 5571790

Mobil 0157 87515778

Beratung:

Beratung nach telefonischer Vereinbarung

Sie interessieren sich für unsere Berufsunfähigkeitsversicherung?

Alles, was Sie wissen müssen: Häufige Fragen zur Berufsunfähigkeitsversicherung

Nein, es ist nicht möglich, eine Berufsunfähigkeitsversicherung ohne Gesundheitsfragen abzuschließen.

Die Gesundheitsfragen garantieren eine faire Beitragsberechnung für alle Versicherten.

So können wir die individuellen Beiträge für Ihre persönliche Situation passend berechnen und garantieren Ihnen damit den bestmöglichen Schutz.

Bitte geben Sie bei den Gesundheitsfragen alle Erkrankungen an, die im gefragten Zeitraum aufgetreten sind. Damit sind Sie im Fall der Fälle auf der sicheren Seite.

Sie haben Fragen oder sind sich unsicher, welche Angaben Sie machen sollten? Vermerken Sie es einfach bei der Antragsstellung. Oder Sie melden sich direkt bei uns – wir helfen Ihnen gerne weiter.

Auch wenn die Begriffe ähnlich klingen – , es gibt entscheidende Unterschiede zwischen Berufsunfähigkeit, Arbeitsunfähigkeit und Erwerbsunfähigkeit.

- Eine Arbeitsunfähigkeit ist ein vorübergehender Zustand, der sich auf einen begrenzten Zeitraum beschränkt. Wenn Sie mit einer Grippe im Bett liegen, sind Sie arbeitsunfähig – aber nicht erwerbs- oder berufsunfähig.

- Eine Berufsunfähigkeit liegt vor, wenn Sie Ihrem zuletzt ausgeübten Beruf nicht mehr nachgehen können. Möglicherweise sind Sie dann noch immer erwerbsfähig. Etwa wenn Sie als ehemaliger Fliesenleger mit Knieproblemen zwar nicht mehr in Ihrem handwerklichen Betrieb mitwirken, aber als Kassierer im Supermarkt arbeiten können.

- Eine Erwerbsunfähigkeit besteht, wenn Sie gar keiner Tätigkeit mehr nachgehen können.

Somit decken eine Berufsunfähigkeitsversicherung, eine Arbeitsunfähigkeitsversicherung und eine Erwerbsunfähigkeitsversicherung unterschiedliche Leistungen ab.

Informieren Sie sich im Vorfeld genau, wann eine Versicherung genau greift und lassen Sie sich am besten persönlich beraten, etwa von einem unserer Ansprechpartner in Ihrer Nähe.

Sie können ab dem 15. Lebensjahr eine BU-Versicherung bei der HUK-COBURG abschließen.

Je jünger Sie beim Abschluss des Vertrags sind, desto geringer sind auch die Kosten für eine Berufsunfähigkeitsversicherung.

- Die Berufsunfähigkeitsversicherung können Sie bis zu einem Alter von 60 Jahren abschließen.

- Wenn Sie verbeamtet sind oder eine Anwartschaft haben, können Sie sich bis zum 45. Lebensjahr auch für eine Dienstunfähigkeitsversicherung entscheiden.

Alternativ können Sie eine Existenzschutzversicherung abschließen, um sich gegen den Verlust von Grundfähigkeiten abzusichern. Dies ist besonders in Berufen wichtig, in denen Sie körperliche Arbeit leisten.

Lesen Sie hier, wie Sie sich bereits in jungen Jahren gegen Berufs- und Erwerbsunfähigkeit absichern.

Existenzielle Risiken sollten abgesichert werden, bevor man mit der Altersvorsorge startet.

Es hat einige Vorteile, wenn Sie eine Berufsunfähigkeitsversicherung abschließen, solange Sie sich in der Ausbildung befinden.

- Für Sie sind in diesem Fall besonders unser Einsteigertarif (Start Police) interessant. Hier zahlen Sie in den ersten 3 Jahren einen stark reduzierten Beitrag für den vollen Versicherungsschutz.

- In den Jahren vier bis neun erhöht sich die Prämie jährlich um einen geringen Beitrag und erst ab dem zehnten Versicherungsjahr zahlen Sie den vollen Beitrag.

- Die Berufsunfähigkeitsversicherung ist bereits ab dem 15. Lebensjahr abschließbar, die Existenzschutzversicherung sogar schon ab dem 7. Lebensjahr. Nach Abschluss des Studiums bzw. der Berufsausbildung können Sie dann in eine Berufsunfähigkeitsversicherung ohne erneute Risikoprüfung wechseln.

Wenn nach Vertragsabschluss ein Beruf aufgenommen wird, kann dieser angegeben werden. Sofern der Beitrag dadurch günstiger wird, profitieren Sie direkt davon.

Eine Erhöhung des Beitrags aufgrund des Berufes nehmen wir aber nicht vor (Premium Plus Schutz).

Es lohnt sich also, sich schon früh für eine Absicherung zu entscheiden, da die Beiträge sehr gering und im besten Fall keine Vorerkrankungen vorhanden sind.

So sichern Sie sich einen besonders günstigen Versicherungsschutz in den ersten Jahren der Berufstätigkeit, in denen Sie bei Berufsunfähigkeit nur geringe oder gar keine staatlichen Leistungen bekommen würden.

Der Beitrag zur Berufsunfähigkeitsversicherung ist vor allem von diesen Faktoren abhängig:

- Dem ausgeübten Beruf,

- der Rentenhöhe und

- dem Alter der versicherten Person.

Zudem können Sie die Vertragslaufzeit frei wählen.

Im Idealfall sichern Sie sich aber immer bis zum Erreichen der gesetzlichen Regelaltersrente ab, auch wenn die Prämie dadurch etwas teurer wird.

Wir empfehlen grundsätzlich eine Mindestvertragslaufzeit bis zum 63. Lebensjahr, weil Sie in diesem Jahr erstmalig eine Altersrente aus der gesetzlichen Rentenversicherung erhalten können.

Je früher Sie den Vertrag abschließen, desto günstiger ist die Prämie, die Sie bis zum Vertragsende zahlen müssen.

Ein früher Abschluss hat zudem den Vorteil, dass in den meisten Fällen noch keine Vorerkrankungen bestehen, die den Abschluss des Vertrags erschweren.

Der Beruf spielt eine große Rolle bei der Berechnung der Kosten der Berufsunfähigkeitsversicherung:

So zahlen Sie für eine handwerkliche Tätigkeit eine vergleichsweise deutlich höhere Prämie für die Berufsunfähigkeitsversicherung als für eine Bürostelle.

Ein 30-jähriger Bürokaufmann zahlt zum Beispiel für 1.000 € Berufsunfähigkeitsrente durchschnittlich 50 € monatlich.

Die Prämie liegt bei einem gleichaltrigen Handwerker hingegen bei gut 100 €. Denn durch die schwere körperliche Tätigkeit hat er ein höheres Risiko, berufsunfähig zu werden.

Deswegen können Handwerker bei uns eine auf Sie zugeschnittene, günstigere Existenzschutzversicherung abschließen.

Die Rentenleistungen aus der Berufsunfähigkeitsversicherung werden nicht auf andere Rentenzahlungen angerechnet.

Wenn Sie Rentenzahlungen aufgrund von Erwerbsminderung erhalten, bekommen Sie zusätzlich die Leistungen aus der Berufsunfähigkeitsversicherung in voller Höhe ausgezahlt.

Im Idealfall lassen Sie den Vertrag der Berufsunfähigkeitsversicherung bis zum Ende des 67. Lebensjahres laufen.

Dann kann der BU-Vertrag im Premium Schutz sogar ohne erneute Gesundheitsprüfung verlängert werden, soweit der Gesetzgeber das Eintrittsalter für die gesetzliche Altersrente (z. B. auf das 70. Lebensjahr) ändern sollte.

Die Mindestempfehlung jedoch lautet: Bis Sie 63 Jahre alt sind, da Sie frühestens ab diesem Alter die gesetzliche Altersrente beziehen können.

Unser Ratgeber-Artikel zum Renteneintrittsalter beschäftigt sich mit der Frage, ab wann Sie in Rente gehen können und worauf Sie in dem Zusammenhang achten müssen.

Informieren Sie uns bitte schnellstmöglich über eine eingetretene Berufsunfähigkeit.

Wir prüfen dann mit Ihnen, ob die Voraussetzungen für eine Rentenauszahlung erfüllt sind. Bei positiver Prüfung zahlen wir selbstverständlich die vertraglich vereinbarten Leistungen schnellstmöglich an Sie aus.

Wenn Sie uns über eine eingetretene Berufsunfähigkeit informieren wollen, füllen Sie bitte unser Kontaktformular aus. Wir werden uns dann mit Ihnen in Verbindung setzen.

Natürlich sind wir auch telefonisch, per Fax und postalisch für Sie erreichbar.

Lesen Sie in unserem Ratgeber-Artikel mehr darüber, wer die Berufsunfähigkeit feststellt und wie Sie die Berufsunfähigkeitsrente beantragen.

Wenn Sie berufsunfähig sind, muss Ihr Antrag zunächst geprüft werden, bevor Sie eine Rentenauszahlung erhalten.

- Die Prüfung auf Berufsunfähigkeit und die Feststellung des Berufsunfähigkeitsgrades erfolgt durch einen Arzt.

- Abhängig von der Schwere und der Art der Erkrankung kann es sein, dass Ihre Leistungsfähigkeit mithilfe eines Gutachtens eingeschätzt wird.

- Eventuell sind die Unterlagen und die Einschätzung Ihrer Ärztin bzw. Ihres Arztes aber vollkommen ausreichend.

Wir prüfen jeden Leistungsantrag individuell und beziehen Ihre persönliche Situation mit ein.

Ausführliche Informationen dazu, wie eine Berufsunfähigkeit durch den Versicherer geprüft wird, finden Sie in unserem Ratgeber-Artikel Berufsunfähig, was nun?.

Bei einer Berufsunfähigkeitsversicherung mit Beitragsrückgewähr erhalten Sie am Ende der Laufzeit einen Teil oder die kompletten Beiträge zurück, wenn Sie nicht berufsunfähig geworden sind.

Weitere Informationen zu diesem Konzept erhalten Sie bei Ihrem HUK-COBURG-Berater in der Nähe.

Die Zahlbeiträge einer Berufsunfähigkeitsversicherung können sich je nach Überschussergebnis ändern. Ziel einer Beitragsanpassung ist es, dass die Versicherungsleistungen dauerhaft erfüllt werden können.

Seit Einführung der Berufsunfähigkeitsversicherung im Jahr 1972 sind unsere Beiträge jedoch unverändert geblieben.

Dafür wurde die HUK-COBURG zum wiederholten Male vom infinma Institut für Finanz-Markt-Analyse GmbH für maximale Beitragsstabilität ausgezeichnet.

Die Inflation ist in aller Munde. Damit Sie nicht befürchten müssen, sich von Ihren vereinbarten Geldzahlungen nichts mehr leisten zu können, bieten wir Ihnen die Möglichkeit, Ihre Leistungen und Beiträge in der Berufsunfähigkeitsversicherung jährlich zu steigern. Und das natürlich ohne erneute Gesundheitsprüfung!

Haben Sie die Dynamik eingeschlossen, erhalten Sie jährlich von uns ein Schreiben, in dem wir Sie über Ihren angepassten Beitrag und die Leistung informieren.

- Sie können dann bis zu vier Wochen nach Wirksamwerden der Dynamik die Erhöhung telefonisch oder schriftlich ablehnen.

- Sie können die Dynamik bis zu zweimal in Folge aussetzen. Bei der 3. Folgeablehnung erfolgt ein Dynamikausschluss.

Sie möchten die Dynamik aussetzen? Dann teilen Sie uns dies einfach über unser Kontaktformular mit! Wir werden uns mit Ihnen in Verbindung setzen.

Natürlich sind wir auch telefonisch, per Fax und postalisch für Sie erreichbar.

Der Verzicht auf die abstrakte Verweisung ist einer der größten Vorteile der Berufsunfähigkeitsversicherung gegenüber der gesetzlichen Absicherung.

Sollten Sie berufsunfähig werden, prüfen wir im Gegensatz zum Gesetzgeber nicht, ob Sie noch in irgendeinem Beruf arbeiten können, auch wenn dieser nicht Ihren Qualifikationen entspricht.

Für uns ist ausschließlich Ihr konkreter Beruf entscheidend.

Wenn die gesetzliche Rentenversicherung bei Ihnen eine Erwerbsminderung feststellt, zahlt die Berufsunfähigkeitsversicherung unter Umständen auch die vereinbarte Rente.

Bitte beachten Sie aber, dass sich die Definitionen von Erwerbsminderung und Berufsunfähigkeit unterscheiden und es immer auf den konkreten Einzelfall und seine Ausgestaltung ankommt.

Haben Sie sich für die Variante Premium oder Premium Plus entschieden, erkennen wir Ihre Berufsunfähigkeit ohne zusätzliche Prüfung an, wenn Sie z. B. von der Deutschen Rentenversicherung aus medizinischen Gründen eine unbefristete volle Erwerbsminderungsrente erhalten. Diese Leistung gewähren wir, wenn der Vertrag mindestens 10 Jahre besteht.

Die Nachversicherungsgarantie ermöglicht Ihnen bei bestimmten Anlässen, die Versicherungssumme ohne neue Gesundheitsprüfung zu erhöhen. Zu diesen Anlässen gehören zum Beispiel:

- Geburt eines Kindes

- Gehaltserhöhung um mehr als 10 %

- Kauf einer Immobilie

- Heirat

- Wechsel vom Angestelltenverhältnis in die Selbstständigkeit

Die genauen Voraussetzungen für die Inanspruchnahme der Nachversicherungsgarantie finden Sie in Ihren Versicherungsbedingungen.

Die Höhe der Erwerbsminderungsrente hängt von verschiedenen Faktoren ab. Wichtig ist vor allem,

- wie lange schon in die gesetzliche Rentenversicherung eingezahlt wurde,

- wie viele Jahre noch zum regulären Rentenbeginn fehlen und

- wie viele Entgeltpunkte bisher angesammelt wurden.

Darüber hinaus spielt auch die verbliebene Arbeitskraft eine Rolle, um zu bestimmen, ob ein Anspruch auf volle oder halbe Erwerbsminderungsrente besteht.

Durchschnittlich kann man bei der vollen Erwerbsminderungsrente mit etwa 30 % des letzten Bruttoeinkommens rechnen.

Informationen zur Rentenhöhe und zu den bisher angesammelten Entgeltpunkten liefert die Renteninformation, die ab dem 27. Lebensjahr einmal jährlich von der Deutschen Rentenversicherung verschickt wird.

Weitere Informationen zur Rentenhöhe erhalten Sie in unserem Ratgeber.

Unser Service für Sie

Fragen zur Berufsunfähigkeitsversicherung

Haben Sie noch Fragen? Dann schreiben Sie uns!

Rückrufservice

Sprechen Sie persönlich mit Ihrem Berater Volker Fritzsche.